本文作者:ThoughtWorks中国互联网金融事业部总经理施韵涛

从零几年萌芽到近几年大爆发,互联网金融一路高歌猛进,发展至今,已经从以P2P网贷为代表的1.0阶段逐渐进入以泛资产交易平台为主要模式的2.0阶段。在这个阶段,各互联网金融机构将金融服务与互联网技术进一步融合,并逐步向第三方开放自己的金融平台,致力于打造既能满足用户需求又能满足自身业务发展愿景的一站式金融服务平台,而实践表明,安全性、可扩展性和用户体验至上是企业打造互联网金融2.0的三大技术要素。

互联网金融的内在逻辑

无论什么形态,互联网金融的内在逻辑都是“资产—>运营团队—>服务平台”。其中,资产是互联网金融的根本,即要从网贷、基金、保险、信托等多样化的资产中找到最能结合自身特色的优质资产。例如,平安的Lfex平台是基于平安集团旗下的资产整合,京东的供应链金融则是对其整个电商生态圈的全面掌控。支撑起资产的是风险控制和风险定价,这是互联网金融的核心。此外,强大的运营团队对构建具有竞争优势的互联网金融平台至关重要。运营团队包括产品运营和IT运营。产品运营主要是负责对广泛而又不特定的互联网用户进行细分和定位,并据此确定自己的产品策略,包括制定产品上线时间、推广方式、产品收益率等。同时,产品运营还需根据历史交易数据和用户行为分析来设计更适合用户的产品,改进用户体验,增强用户粘性并吸引更多新用户。同时,IT运营为整个互联网金融平台的顺利运行提供技术保障。

互联网金融的内在逻辑

互联网金融2.0的全图景

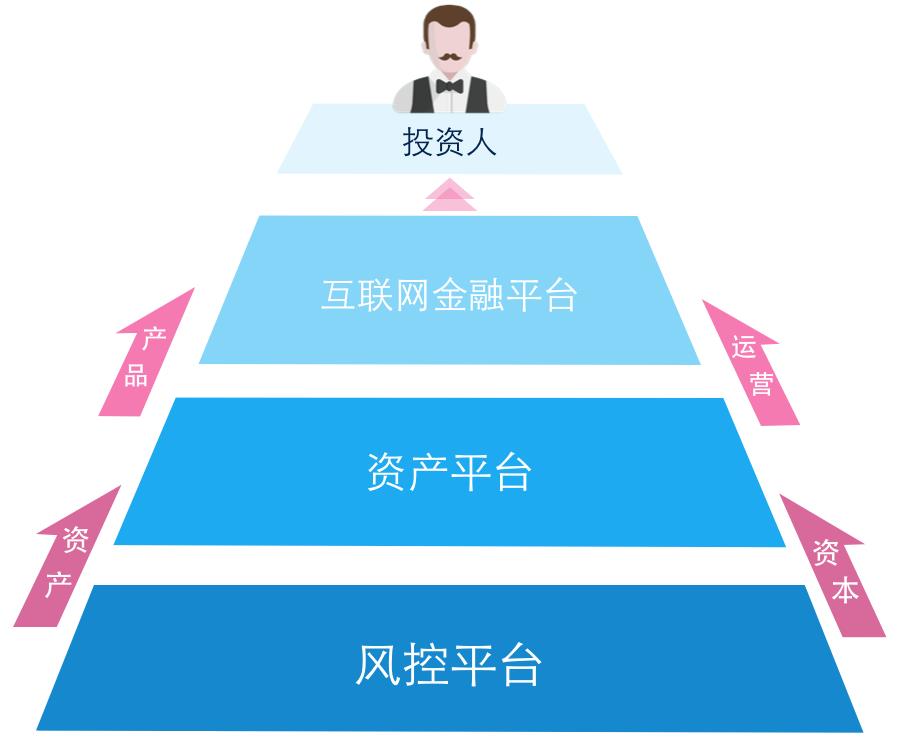

互联网金融2.0的三大基本要素是:风控平台、资产平台和交易平台。其中,风控平台是最底层也是最基础的一层,决定了整个平台的成败和收益。在“互联网+”的浪潮下,有些互联网金融平台在风控上有所缺失,虽然可以实现短暂的繁荣,但随着互联网热潮的退却、金融监管的完善和良性市场竞争的形成,这些平台必然不能取得长期的成功。风控平台之上是资产平台,主要进行资产的输入、管理和发布。运营团队会把资产进行打包、整合,然后设计、包装成互联网金融产品,最后上线、推向市场,这就形成了直接面对用户和投资人的交易平台。企业可以在这个平台上经营自家的金融产品,也可以将这个平台开放,搭建成泛资产交易平台,即金融超市,让第三方的资产和产品能够共享平台的资源和流量。这也是目前各家互联网金融机构逐渐发展的方向。

互联网金融2.0的全图景

互联网金融2.0的三大技术要素

企业在设计整个互联网金融平台时,必须充分考虑平台的安全性、可靠性,以及平台的可扩展性,以便满足企业未来的业务发展需要。所以,为了平台的长期稳定发展,互联网金融2.0不仅需要优质的资产端、强大的运营团队,还需要利用领先的技术手段来保障这个平台的安全性、可扩展性以及用户体验。

第一,安全性。金融平台上的数据,不仅有客户姓名、身份证号、住址、收入等私密性信息,还有银行卡卡号、密码等涉及资金安全的信息。一旦出现网络安全问题,用户数据就会面临泄露的风险,这会给金融企业的生存和发展带来致命的打击。所以,平台系统的安全、稳定、可靠是互联网金融2.0最基本也是最重要的要求。为了构建安全的互联网金融平台,在搭建技术架构时,最基本的要求是将前后端物理隔离,将后端逻辑、运算机制、数据等放在安全网段。

第二,可扩展性。在短短的几年时间内,互联网金融飞速发展,并经历了多次转型,随着市场的深入发展和金融监管的不断细化,未来还将经历更多次转型。为了快速应对变化、把握机遇,互联网金融2.0需从企业业务愿景的整体规划出发,设计出扩展性更好的交易平台。平台的可扩展性包括两个维度,功能的可扩展性和性能的扩展性:通过微服务的方式,可以灵活应对新功能的实现、新资产的上市,甚至是业务模式的创新;通过技术架构的水平可扩展和结合云服务的动态资源分配,可实现性能的可扩展性。

第三,用户体验至上。快速的生活节奏和海量的信息轰炸使得如今的互联网用户更加追求极致用户体验。面对众多同质化产品的竞争,再好的产品也会因为糟糕的用户体验失去用户。所以,在优质资产和优秀产品的基础上,互联网金融2.0还需要提供更好的用户体验。用户体验设计不是简单地制作几个漂亮的页面,而是需要不断地进行用户行为分析、痛点研究和持续演进,是一个持续调整、优化的过程。

在互联网金融2.0时代,技术的重要性愈加显著,安全性、可扩展性以及用户体验至上是其中的三大关键技术要素。只有将金融与技术实现深度融合,并不断改进、创新,企业才能创造出更优质的互联网金融产品。